「確定申告って、何から手をつければいいか分からない」

フリーランスになって、初めて確定申告に向き合う多くの人が、同じように頭を抱えています。もしかしたら、あなたもその一人かもしれませんね。

でも、安心してください。

今回は、そんな悩めるフリーランスのために、確定申告はこれだけ押さえておけば大丈夫という内容をまとめました。

難しい言葉はなるべく避け、図を使った解説を意識しているため、確定申告をまったく知らなくても、スラスラ読み進められます。

記事を読み終えれば、「なんだ、確定申告って怖くない。むしろ、キチンと活用すればお得な仕組みなんだ!」と思えるはずですよ。

目次

確定申告で所得と税金が決まる

確定申告は、個人の税金を決定する仕組みです。

確定申告をすることで、フリーランスは、1年間の所得とそれに応じた税金を算出します。

日本は、自分で納税額を申告する「申告納税制度」を取っているため、本来は全員が確定申告をしなくてはいけません。

しかし、会社員の場合は年末調整という形で、会社の経理担当者が代わりに税金の計算をしてくれます。

そのため、会社員の感覚でフリーランスになると、何も分からず困惑してしまう人が多いのです。

◇会社員とフリーランスの違い

| 会社員 | フリーランス | |

| 収入の種類 | 給料(給与所得) | 売上(事業所得) |

| 税金の計算 | 会社が年末調整 | 自分で確定申告 |

| 納税 | 会社が納付 | 自分で納付 |

| スタンス | 会社にお任せ | 全て自己責任 |

マイナスイメージが先行しがちな確定申告ですが、実はキチンと理解して上手に活用すれば、非常にお得な仕組みです。

次章で詳しくご紹介します。

フリーランスが確定申告をする3つのメリット

ここでは、フリーランスが確定申告をする、3つのメリットをご紹介します。

払い過ぎた所得税が戻ってくる

確定申告をすると、払い過ぎた所得税が戻ってきます。これを、還付と言います。

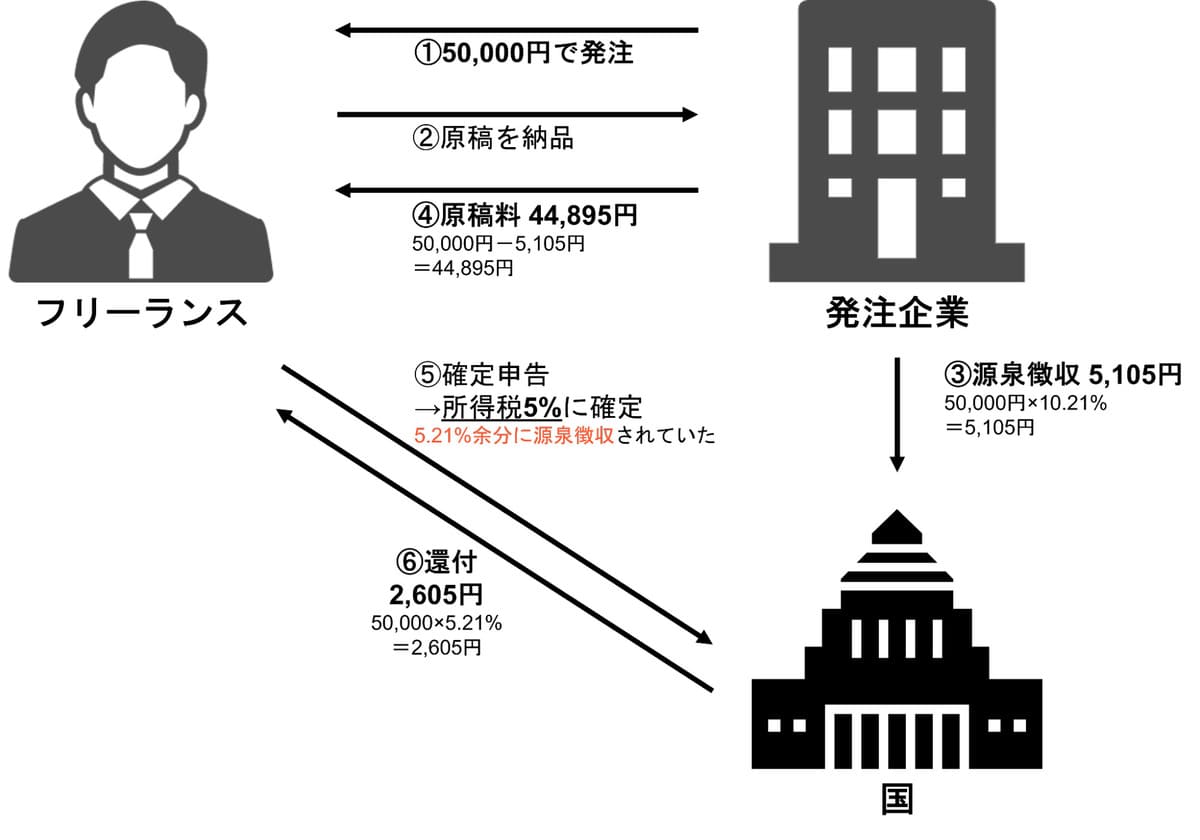

還付が発生するのは、フリーランスが企業から報酬を受け取る際に、あらかじめ引かれる所得税が多い場合があるからです。ちなみに、先に所得税が引かれることを源泉徴収と言い、フリーランスの場合は、源泉徴収が義務づけられている業種がいくつか存在します。

例えば、ライターとして原稿料を受け取る際には、報酬が100万円以下の場合、10.21%の源泉徴収が発生します。そして、確定申告をした結果、その人の所得税率が5%だった場合、5.21%余分に源泉徴収されていたことになります。

▼ライターが5万円の仕事を請け負った場合

確定申告をすることで、事前に引かれ過ぎていた税金が戻ってきます。

日々の活動費を経費にできる

確定申告をすることで、日々の活動費を経費にできます。詳細は後述しますが、経費が増えることで税金を安く抑えられます。

例えば、カフェでの打ち合わせ代や、移動にかかる交通費など、事業に関する費用であれば経費になります。申告をしなければ経費として認められませんので、確定申告の重要さが分かります。

控除を利用して節税できる

確定申告をすると、控除が利用できます。詳しくは後述しますが、経費と同じく、税金を安くする効果があります。

生命保険料控除や、医療費控除など、全部で14種類の控除が存在します。少しでも節税に励みたいフリーランスにとっては、活用しない手はありません。

このように、魅力がたくさんある確定申告ですが、具体的にどのような順序で進めていけば良いのでしょうか?

次章で、詳しくご説明します。

フリーランスの確定申告まずはこれだけ最短5ステップ

ここでは、フリーランスとして、これだけは押さえておきたい確定申告の5ステップをお伝えしていきます。

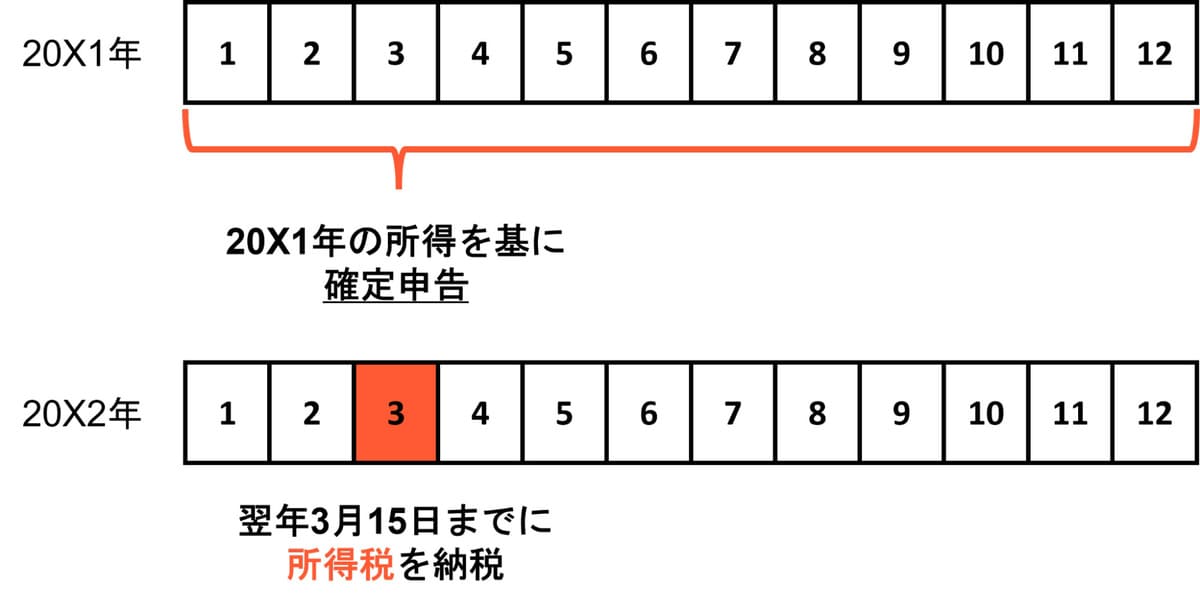

前提として、確定申告は、1月1日から12月31日までの1年間の所得を決定し、所得税を確定させる処理になります。図解してみると、以下のようなイメージです。

ぜひ、このイメージを持ちながら、5ステップを読み進めてみてください。

①領収書・レシート・請求書など資料を保管する

まずは、領収書・レシート・請求書など資料を保管するところからスタートです。確定申告書の提出時に必要なものもあれば、保管するだけのものもありますが、いずれも重要です。

なお、確定申告の関連資料に関しては、7年間の保管義務があります。非常に稀なケースですが、フリーランスにも税務調査が入ることがあるため、必ず保管しておきましょう。

②日々の取引を記録する

次に、①で集めた資料を根拠に、売上があがったり、支払いをしたり、日々発生した取引を記録していきます。専門用語で「記帳」と言います。取引を記録する対象期間は、その年の1月1日から、12月31日までの1年間です。

例えば、〇月〇日に、△△喫茶店に行き、コーヒー代(交際費)をクレジットカードで支払った。などの内容を、後から見返しても分かるように、簿記という方法を使って記録していきます。

とは言え、実際には会計ソフトにデータを打ち込むだけで、作成できてしまいます。買い切り型の弥生会計や、サブスクリプション型のfreee会計、Money Forwardクラウドなどがおすすめです。

③確定申告書類を作る

取引の記録が終わったら、いよいよ確定申告書を作成します。このときも、会計ソフトを使えば必要な書類を簡単に作成できます。国税庁が運営している確定申告書等作成コーナーも、非常に便利です。

なお、確定申告には、白色申告と、青色申告(10万円控除、65万円控除の2種類)の、計3種類の申告方法が存在します。申告方法によって、作るべき書類も異なります。

◇作成が必要な書類一覧

| 白色申告 | 青色申告10万円控除 | 青色申告65万円控除 | |

| 会計ソフトで作成 | 収支内訳書 | 青色申告決算書 | 青色申告決算書(貸借対照表付き) |

| 確定申告書等作成コーナーで作成 | 確定申告書B | 確定申告書B | 確定申告書B |

④税務署に提出する

書類が完成したら、税務署に提出します。提出方法は、以下の3つです。

- 税務署へ持参

- 郵送

- e-Tax

基本的には、どの方法を選んでも違いはありません。

ただし、e-Taxによる申告を行うことで、控除枠を最大の65万円まで増やすことができます。そのため、よりお得に確定申告をしたい方は、e-Taxでの提出をおすすめします。

なお、書類を提出する際には、根拠資料として、控除証明書や源泉徴収票を添える必要があります。領収書の提出は不要のため、大切に保管しておきましょう。

⑤期限内に納税する

最後に、期限内に納税して終了です。例年、所得税の納税は3月15日までとなっています。(令和2年分の確定申告は、コロナ禍の影響により4月15日まで延長)

また、確定申告が完了すると、それを起点として、他の税金・社会保険も金額が決まっていきます。

次章では、フリーランスが知っておくべき、税金・社会保険をまとめて解説します。

フリーランスが知っておくべき税金・社会保険は6つ

フリーランスが知っておくべき、税金・社会保険は6つあります。まずは、こんなものがあるんだ、くらいの意識で大丈夫ですので、ザっと目を通してみてください。

4つの税金

フリーランスに関する税金は、全部で4種類あります。1つずつ解説していきます。

①所得税

所得税は、1年間に稼いだ所得に対してかかる税金です。所得に応じて税率が変わる累進課税方式となっており、5~45%で段階的に引き上がっていきます。

②住民税

住民税は、居住地の都道府県、市区町村に支払う税金です。所得税とは違って、一律10%で課税されます。

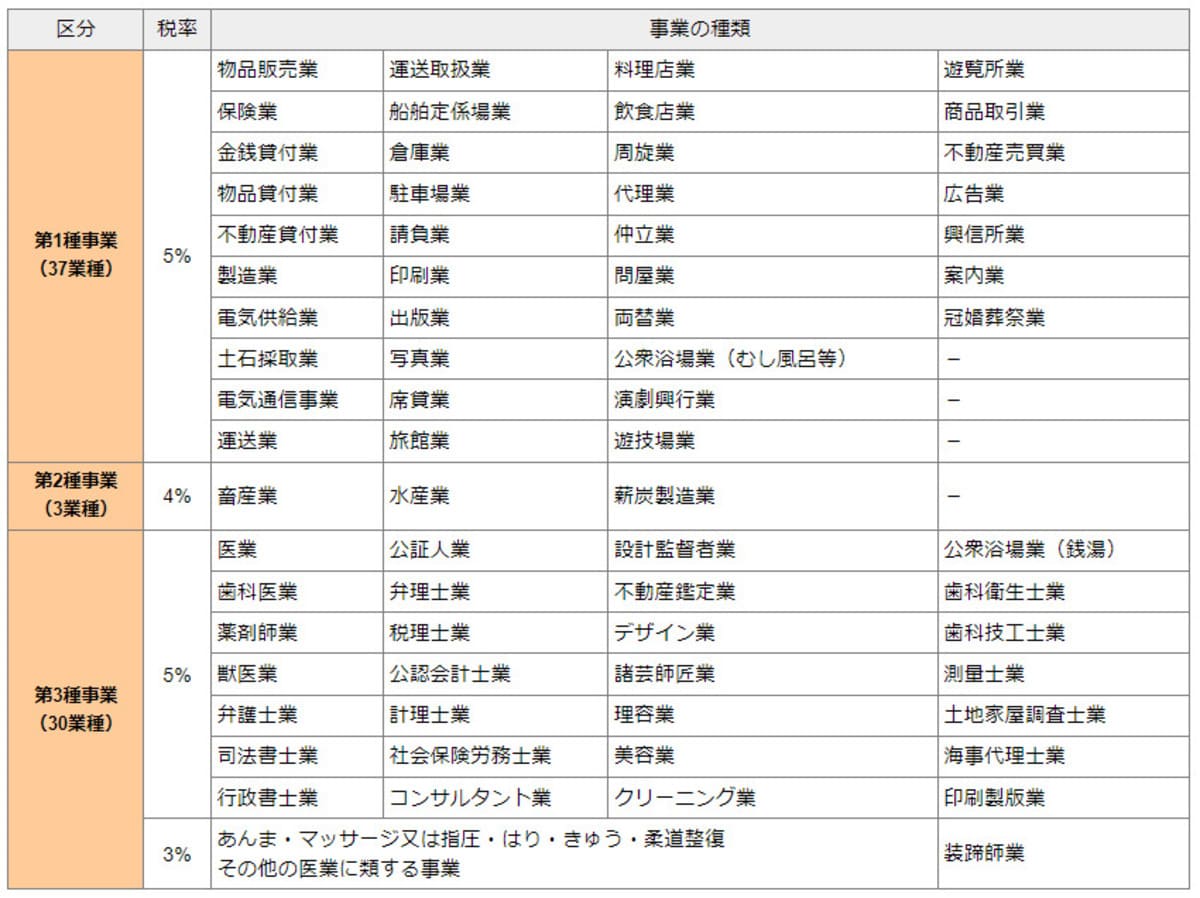

③個人事業税

個人事業税は、事業に対してかかる税金です。利益が290万円以下の場合は免除され、業種によって0~5%と税率が異なります。

引用:個人事業税|東京都主税局

例えば、同じものを書く仕事でも、ブロガーのような文筆業であれば税率は0%ですが、アフィリエイターのような広告業になると税率は5%に変わります。

④消費税

消費税は、前々年の課税売上が1,000万円を超えると課税される税金です。そのため、他の税金に比べると対象者は少なくなります。

2つの社会保険

社会保険は、私たちが普段生活する中で、万が一のことが起こったときに助けてくれる国の制度です。フリーランスに関係する社会保険は、「国民健康保険」と「国民年金」の2つです。

それぞれ、詳しく解説します。

⑤国民健康保険

国民健康保険は、フリーランスが病気やケガになったときに、助けてくれる制度です。例えば、医療費の3割負担や、一定額以上の医療費を負担してくれる高額療養費制度などが挙げられます。保険料に関しては、前年度の所得に応じて変化します。

フリーランスになると、会社員時代の健康保険から、国民健康保険への移行手続きが必要になります。居住地の市区町村役場で対応してくれます。

⑥国民年金

国民年金は、年を取ったり、障害を抱えたりした際に、フリーランスを守ってくれる制度です。老齢基礎年金、障害基礎年金、遺族基礎年金などがあります。毎年金額が見直されますが、全員一律の金額を納付します。

国民年金も国民健康保険と同様、退職後に自分で切り替えなくてはいけません。居住地の市区町村役場の、国民年金担当窓口で対応してくれます。

確定申告は税金・社会保険の要

ここまで、4つの税金と、2つの社会保険についてご紹介してきました。それぞれの関係性を図で表すと、以下のようになります。

この図を見ると、ほぼ全ての税金・社会保険は、確定申告が起点になっていることが分かります。つまり、確定申告をスムーズに行えれば、その後の流れもスムーズになります。

そして、あるポイントを押さえるだけで、よりお得に確定申告を進めることができます。

次章で詳しく、解説します。

確定申告で得したいフリーランスの「経費と控除」

この章では、確定申告で得したいフリーランスに向けて、最大のカギである「経費と控除」について、詳しく解説していきます。

収入と所得の違い

まずは、確定申告でどのように納税額が決まるか理解していきましょう。よくある勘違いとして、1年間の売上に対して納税額が決まると思われがちですが、そうではありません。

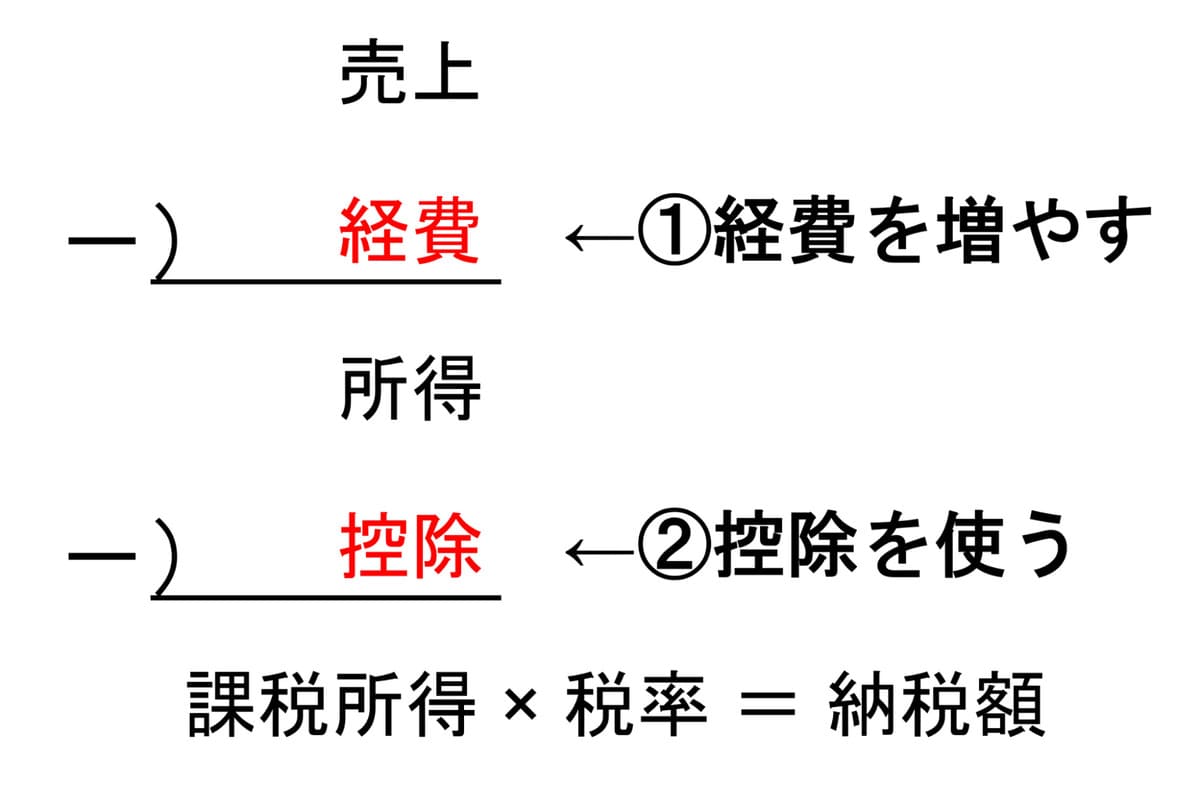

納税額は、売上から経費を引き、さらに控除を引いた、「課税所得」に対して税率をかけることで決まります。図解すると、以下の通りです。

この図からも分かる通り、確定申告で得をしたいと思ったら、①経費を増やすか、②控除を使うか、どちらかしかありません。

そこで、確定申告の最重要ポイントである、「経費と控除」について、それぞれ詳しく解説していきます。

事業に関連する費用は「経費」にできる

事業に関連する費用は、経費にできます。ただし、「これは経費になって、これは経費にならない」という明確なルールはありません。というのも、人によって何が事業に関わりがあって、何が事業に関わりが無いかは異なるからです。

例えば、俳優のAさんにとっては、舞台で使う衣装は経費になるでしょう。一方、フリーランスエンジニアのBさんにとっては、同じ服でも経費にはなりません。

また、保険の販売をしているCさんにとっては、商談時のカフェでのコーヒー代は経費になるでしょう。しかし、同じカフェでも、プライベートでゆったり過ごすためのコーヒー代は経費にするのは難しいです。

このように、経費という概念は曖昧で、言ってしまえばその人次第です。もちろん、何でもかんでも経費にできるわけではありませんが、自分が事業に関係すると思えば、堂々と経費に含めて大丈夫です。

中でも、ぜひ取り入れたいのが、「家事按分」と「開業準備費用」です。

おすすめ経費①家事按分

家事按分は、プライベートと仕事にまたがる費用を使用状況によって按分し、仕事に関する部分は、経費にして良い仕組みです。仕事とプライベートが混ざりがちなフリーランスにとっては、非常にお得な制度です。

例えば、以下のようなものが、家事按分として認められます。

- 家賃

- 水道光熱費

- 通信費

おすすめ経費②開業準備費用

フリーランスとして独立する前にかかった費用についても、開業準備費用として、経費にできます。

例えば、名刺代、インターネット接続の工事費、パソコン代など、事業に関わる費用であれば、経費として認められます。

「控除」を使って賢く節税

確定申告をお得にするうえで、もう1つのカギになるのが「控除」です。控除とは、国が定めた各項目について、該当する金額を所得から差し引いて良いとされているものです。

全14種類の控除がありますが、全てを覚える必要はなく、自分が該当するものだけ把握しておけば十分です。(2021年10月時点)

| 名称 | 主な条件 | 控除額 |

| 基礎控除 | 全員に適用 | 所得に応じて0~48万円 |

| 扶養控除 | 年間所得が48万円以下で16歳以上の扶養家族がいる場合(配偶者以外) | 38~63万円(扶養親族の年齢などによる) |

| 配偶者控除 | 年間所得が48万円以下の配偶者がいる場合 | 13~38万円(控除を受ける本人の所得による) ※配偶者が70歳以上であれば、16~48万円 |

| 配偶者特別控除 | 年間所得が48万円超~133万円以下の配偶者がいる場合 | 1~38万円(控除を受ける本人および配偶者の所得による) |

| 障害者控除 | 本人、配偶者、扶養親族が障害を持つ場合 | 27~75万円(障害の程度による) |

| 勤労学生控除 | 本人が特定の学校に通っており、勤労による所得がある場合 | 27万円 |

| 寡婦(夫)、ひとり親控除 | 配偶者との離婚後に婚姻していない場合 | 寡婦(夫):27万円 ひとり親:35万円 |

| 社会保険料控除 | 社会保険料を支払った場合 | その年に支払った全額 |

| 生命保険料控除 | 生命保険料を支払った場合 | 上限12万円 |

| 地震保険料控除 | 地震保険料を支払った場合 | 上限5万円 |

| 医療費控除 | 医療費を支払った場合(家族分も含む) | 特定の算式で計算し、一定額を超えた額 |

| 小規模企業共済等掛金控除 | 小規模企業共済などの掛金などを支払った場合 | その年に支払った全額 |

| 寄付金控除 | 特定の寄付や、ふるさと納税をした場合 | 算出した金額から2,000円を超えた額 |

| 雑損控除 | 災害や盗難による損害を受けた場合 | 損害金額による |

※これらの情報は変わることがあるので、必ず最新情報を確認してください

65万円の青色申告特別控除が最強

フリーランスの確定申告の中でも、最も大きなインパクトがあると言っても過言ではないのが、「65万円の青色申告特別控除」です。これは、特定の条件を満たせば、65万円の控除が受けられる仕組みで、利用しない手はありません。

さらに、65万円の控除だけでなく、以下のようなメリットもあります。

- 身内に給料を払った場合に、それも経費にできる

- 30万円未満のものまで、一括で経費にできる(通常は10万円まで)

- 赤字が3年間繰り越せる(利益が出た年に相殺できるので、税金を安くできる)

青色申告をするには、「開業届」と「青色申告承認申請書」の2つの申請を出す必要があります。

開業届に関しては、開業から2か月以内、もしくは、その年の1月1日~3月15日の期間中に提出しなくてはいけません。青色申告承認申請書は、開業届と同じタイミングで提出すれば問題ありません。

フリーランスの確定申告について相談できる人

確定申告を進めていくと、どうしても途中で分からないことに出くわすタイミングがあります。そんなとき、近くに相談できる人がいれば、非常に大きな心の支えになります。

そこで、確定申告について質問できる、代表的な相談相手をご紹介します。それぞれにメリット・デメリットがありますので、適宜、必要な人にアドバイスを求めてみてください。

お金に強い先輩フリーランス

お金に強い先輩フリーランスは、既に同じような苦労を味わっているため、親身になってくれる可能性が高いでしょう。可能であれば、自分と同じ職種の先輩フリーランスに相談するのがおすすめです。

ただし、間違った知識を持っている可能性もあります。そのため、教わったことをそのまま鵜呑みにするのではなく、自分でも一度は調べてみるという姿勢が重要です。

税務署の職員さん

税務署の職員さんも、相談相手としてはおすすめです。常日頃、確定申告書に触れていて、内容をよく理解しているからです。管轄の税務署に電話をかければ、相談に応じてくれるはずです。

デメリットとしては、一般的な回答しかしてくれない可能性が高く、個別具体的な相談はしにくいという点が挙げられます。

税理士

最も信頼がおけるのは、専門家である税理士への相談です。細かな点についても、専門的な知見からアドバイスをくれるでしょう。

一方、仕事としてお願いする以上、費用が発生します。また、意外な盲点としては、相性の良い税理士を探すのが大変という点が挙げられます。

例えば、親身にアドバイスをくれる税理士を求めていたのに、質問に対して冷たく対応されてしまったなどです。他にも、自身の職種に関する知識がほとんど無く、話がかみ合わないといったケースもあります。

自分自身の懐事情を明かす相手ですので、慎重に選ぶことをおすすめします。

フリーランスの確定申告Q&A

フリーランスの確定申告に関する、よくある質問にお答えします。

確定申告をしなくていい人がいるって本当?

課税所得が0円になる人は、確定申告をする必要はありません。

ただし、還付されるお金を受け取りたかったり、今期の赤字を翌年以降に繰り越し*たかったりする場合は、確定申告をする必要があります。

*今期の赤字を翌年以降に繰り越し・・・赤字分を翌年に繰り越すことで、翌年にあがった利益と相殺できる(その分、利益を減らして税金を安くできる)

また、所得税はかからなくても住民税はかかるため、確定申告をしなかった場合は、別途申告が必要になります。

既に期限を超えてしまった場合、今からでも申告した方が良い?

既に正規の申告期限を過ぎてしまっている場合は、すぐさま確定申告を行い、納税する必要があります。もし、そのままにしていたら、脱税をしていることになるからです。

延滞期間が伸びた分だけ、延滞税や加算税といったペナルティが重くのしかかります。

いつか税務署から連絡が来るかもしれないと怯え続けるよりも、早く対処してしまった方が、事業にも集中できるかと思います。

税理士を雇う必要はある?

フリーランス初期は、基本的に税理士を雇う必要はありません。なぜなら、税理士を雇って節税できる金額よりも、税理士に支払う報酬の方が高くなるケースが多いからです。

一般的に、税理士に確定申告業務を依頼すると、年間で十数万円ほど費用がかかります。ただし、以下のような方は、税理士を依頼するメリットがあります。

- 確定申告のことは一切考えたくない

- 専門家のお墨付きをもらって安心したい

- 時間がかかりすぎるので代行して欲しい

また、事業が軌道に乗り始めて忙しくなってきたら、税理士を雇うことを検討してみても良いでしょう。

確定申告を制する者はフリーランスを制す

今回は、フリーランスが押さえておきたい、確定申告の全体像をお伝えしました。この記事を読んだあなたはきっと、既に確定申告が怖くなくなっているはずです。

今一度、確定申告のメリットを整理すると、以下の通りです。

- 払い過ぎた税金が戻ってくる

- 日々の活動費を経費にできる

- 控除を利用して節税できる

さらに、確定申告の作業手順はシンプルで、以下の5ステップで完結します。

①領収書・レシート・請求書など資料を保管する

②日々の取引を記録する

③確定申告書類を作る

④税務署に提出する

⑤期限内に納税する

また、「経費を増やす」「控除を使う」という2つのポイントを意識すれば、よりお得に確定申告ができます。

一度で全てをやろうと思うと大変ですので、できることから1つずつ、何度も記事を読み返しながら、進めてみてください。

そして、困ったときには、身近にいる相談できる人に頼ることも、忘れないでくださいね。